안녕하세요! 레오투자연구소입니다.

호텔신라의 2분기 실적도 부진할 것으로 예상하고 있습니다. 호텔신라의 주가 전망을 한화투자증권 리포트를 중심으로 정리해보도록 하겠습니다.

호텔신라 주가 전망

2분기도 보릿고개... : 한화투자증권

2분기 부진한 실적 이어질 전망

호텔신라 2분기 실적은 1분기에 이어 부진한 흐름이 이어질 것으로 전망한다. 그렇게 생각하는 근거는 1) 1분기 대비 알선수수료 증가에 따라 면세점 수익성 개선이 크지 않을 것으로 보이고, 2) 중국의 제로코로나 정책 및 업황 부진에 따라 판매량 회복이 뚜렷하게 나타나지 않고 있기 때문이다. 다만, 3) 호텔 및 레져 사업부의 경우 내국인 여행 수요 증가와 사회적거리두기 완화에 따른 집객력 증가로 투숙율 및 객단가 모두 상승할 것으로 전망한다. 2분기 호텔신라 매출액은 1조 1,066억 원(전년동기대비 +16.1%), 영업이익 162억 원(전년동기대비 -65.0%)을 기록할 것으로 추정한다.

2분기 면세점 알선수수료율은 1분기 대비 다소 증가한 것으로 파악한다. 그러한 이유는 수요 증가가 제한적인 상황에서 위안화 평가절하에 따른 매출액 감소를 전략적으로 대응하였기 때문이다. 이에 2분기 비용 증가는 일시적인 요인으로 판단한다.

업황 개선은 점진적으로 이루어질 것

하반기에도 업황 개선은 점진적으로 이루어질 가능성이 높다. 그러한 이유는 1) 중국 화장품 시장 업황이 여전히 부진하고, 2) 해외관광객 유입을 기대하기가 쉽지 않은 상황이며, 2) 알선수수료율 정상화를 단기간에 기대하기 어렵기 때문이다.

동사는 중장기적으로 고객층 다변화를 통해 대외변수에 따른 위험도를 줄일 계획이다. 해외사이트 개척을 통해 국내 시내면세점 매출액 비중을 낮추고, 고객층 다변화를 통해 사업포트폴리오를 안정화시키겠다는 계획이다. 이는 장기적으로 반드시 필요한 전략으로 해석한다.

투자의견 Buy 및 목표주가 9.2만원 제시

투자의견 BUY와 목표주가 9.2만원을 유지한다. 올해까지 영업실적 개선은 쉽지 않을 것으로 판단한다. 다만, 현재 면세점 상황이 정상적이라 보기 어렵고, 글로벌 아웃바운드 시장이 점진적으로 재개되고 있다 는 점에서 중장기적으로 실적 개선은 가능할 것으로 분석한다.

호텔신라 주가 전망을 위한 실적 전망

호텔신라 주가 PER, PBR 밴드 차트

호텔신라 주가 투자의견 컨센서스

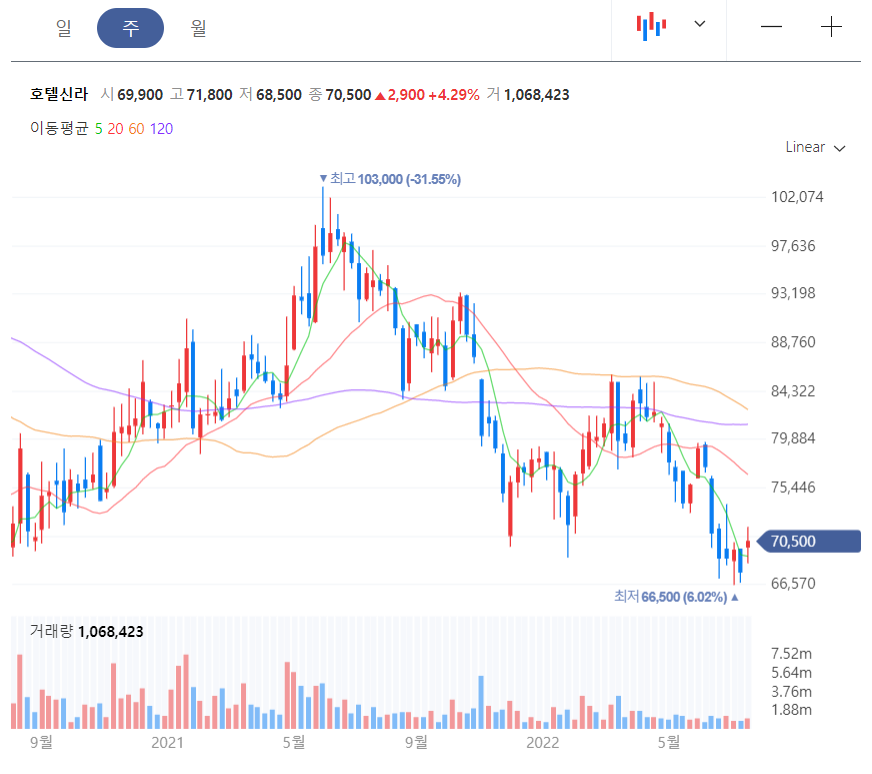

호텔신라 주가 차트

호텔신라의 실적 회복은 예상보다 더딘 상황입니다. 2022 예상 PER, PBR은 평균 보다 높은 수준입니다. 2023, 2024 실적 회복 속도 역시 긍정적이지 않아보입니다. 시장 상황과 기업의 업황에 따라 주가도 내리막을 달리고 있습니다. 당분간 반전을 기대하기는 어려워 보이는 것이 사실입니다. 업황과 주가 흐름을 보고 다시 투자 시점을 판단하는 것이 좋아보입니다.

성투하세요!

※ 본 글은 공개된 자료를 바탕으로 개인의 의견을 담아 작성한 글입니다.

'국내주식' 카테고리의 다른 글

| LG전자 주가 전망 (0) | 2022.08.01 |

|---|---|

| 기아차 주가 전망 (0) | 2022.07.25 |

| 포스코케미칼 주가 전망 (0) | 2022.07.23 |

| 현대차 주가 전망 (0) | 2022.07.22 |

| 삼성바이오로직스 주가 전망 (0) | 2022.07.20 |

댓글