한미약품 주가 전망

한미약품의 3분기 예상실적이 나온 가운데 유안타증권에서 한미약품 주가 전망 리포트를 발행했습니다. 내용을 전해드리겠습니다.

3Q22 Preview: 호실적을 이어갈 전망

한국과 중국 모두에서 성장

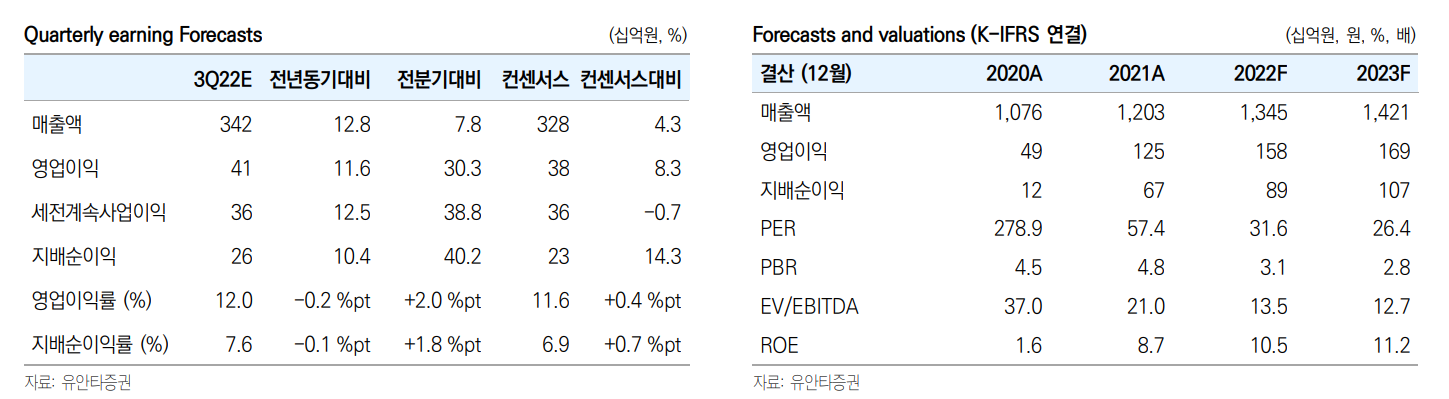

연결 기준 매출액 3,418억원(+12.8% YoY, +7.8% QoQ), 영업이익 412억원(+11.6% YoY, 30.3%QoQ), 영업이익율 12%로 컨센서스(매출액 3,260억원, 영업이익 357억원)을 상회할 것으로 전망

북경 한미 성장은 이어질 전망으로 매출액 926억원(+12.3%YoY), 영업이익 225억원 (+16.5%YoY)를 기록할 것으로 전망. 정장제 품목(마미아이, 매창안)이 북경 한미 비수기(2,3 분기)의 성장을 견인할 것이며 위안화 강세 영향도 추가적으로 작용

로수젯 성장세 견조할 것

로수젯이 RACING 임상에서 스타틴 고용량보다 스타틴/에제티미브 병용 요법의 임상적 이익 (심혈관계 위험 감소 비열등, LDL-C 목표치 도달률 우위, 부작용 빈도 낮음)을 증명함. 관상 동맥 질환자에 대한 고지혈증 진료지침 개정(LDL-C 목표치를 70미만에서 55미만으로 상향) 으로 LDL-C 감소에서 강점이 있는 스타틴/에제티미브에 대한 처방 선호도는 더욱 높아질 것 으로 전망하며 시장 선도 품목인 로수젯이 큰 폭으로 성장할 것으로 판단

투자 의견 Buy, 목표주가 350,000원 유지

투자의견 매수와 목표주가 350,000원을 유지. FDA의 포지오티닙 가속 승인 거절 우려로주가 에 충분히 반영되었다고 판단. 포지오티닙의 PDUFA 예정일은 11월 24일로 승인 가능성은 낮을 것으로 판단하며 가속 승인 여부 결정에 따라 불확실성을 해소할 수 있을 것. 이미 가속 승인 거절에 대한 우려는 충분히 주가에 반영되었으며, 거절이 확정되더라도 주가에 미치는 영향은 미미할 것으로 판단.

한미약품의 주요 R&D 파이프라인 모멘텀은 유효하다고 판단. Dual agonist와 Triple agonist 의 임상 결과는 내년 상반기에 확인할 수 있을 예정으로 MSD가 진행중인 dual agonist는 중 간 결과 확인 후 후속 임상을 이어갈 예정. Triple agonist의 NASH 치료제 임상 2상도 내년 상반기 발표할 예정으로 긍정적인 중간 결과시 글로벌 빅파마에 기술 이전 가능성이 높을 것.

한미약품 주가 전망을 위한 실적 전망

한미약품 주가 PER, PBR 밴드차트

한미약품 주가 투자의견 컨센서스

한미약품 주가 차트

성투하세요!

'국내주식' 카테고리의 다른 글

| 카카오게임즈 주가 전망 (0) | 2022.10.14 |

|---|---|

| SK하이닉스 주가 전망 (1) | 2022.10.13 |

| 삼성전기 주가 전망 (2) | 2022.10.12 |

| 현대제철 주가 전망 (0) | 2022.10.12 |

| LG전자 주가 전망 (0) | 2022.10.12 |

댓글