안녕하세요! 레오투자연구소입니다.

신한지주, KB금융, 우리금융지주, 하나금융지주 주가 전망 목표주가를 정리해드리겠습니다. 메리츠증권 리포트 리뷰입니다.

신한지주- 상대적 주가 부진 탈출 기대

KB금융- 벨류에이션 프리미엄 지속 예상

우리금융지주- M&A 관련 가시적 성과 기대

하나금융지주- 최고 자본비율 보유의 저력

신한지주

* 투자의견 Buy, 적정주가 51,000원 유지

* 1Q22P 순이익 1.40조원(+17.5% YoY, +204.6% QoQ)으로 컨센서스 13.7% 상회

* 1) NIM +6bp, 2) Loan growth +0.5%, 3) CCR 0.26%, 4) CIR 38.1%, 5) CET1 13.0%

* 실적 정상화의 원년으로 약 4.8조원의 순이익 기대. 신금투 사옥 매각시 추가 2천억

* 이익, 주주환원 정책, 밸류에이션 측면에서 추가적인 주가 부진 제한적

투자의견 Buy, 적정주가 51,000원 유지

코로나19 이후 각종 악재가 터지며 대형은행 내 가장 부진한 주가 흐름을 보여왔 다. 다만 1) 은행, 증권을 중심으로 한 이익 정상화, 2) 분기배당(400원) 지급 및 자 사주 매입 및 소각(1,500억원) 시행, 3) 경쟁은행 대비 약 15% 이상 낮은 밸류에이 션(Trailing PBR 0.46배) 등을 감안할 때 추가적인 주가 부진은 제한적일 것으로 예 상된다. 투자의견 Buy, 적정주가 51,000원을 유지한다.

신한지주 주가 일봉차트

KB금융

* 투자의견 Buy, 적정주가 75,000원, 은행업종 최선호주 추천

* 1Q22P 순이익 1.45조원(+14.4% YoY, +128.1% QoQ)으로 컨센서스 15.5% 상회

* 1) NIM +6bp, 2) Loan growth +0.8%, 3) CCR 0.15%, 4) CIR 45.4%, 5) CET1 13.4%

* 분기 균등배당(500원) 정책 발표하며 주주환원정책 노력 지속

* 1) 보유 자사주 5.5%, 2) KB손보 IFRS17 도입 기대감 등 밸류에이션 프리미엄 지속

은행업종 최선호주 추천

은행권의 분기/중간배당 정책 시행, 자사주 매입 및 소각 등 주주환원 확대 정책이 본격화되고 있다. 다만 배당성향 상향 폭, 배당지급 방법론의 변경 등은 은행간 큰 차이를 보이기 어려운 만큼 향후 주주환원률의 차별화를 가져올 포인트는 자사주 쪽이 될 가능성이 높다. KB금융은 4대 시중은행 중 가장 많은 5.5%의 자사주를 보유하고 있다. 1) 추가적인 주주환원 여력, 2) 2023년 KB손해보험 IFRS17 도입 기대감 등을 고려해 은행업종 최선호주로 지속 추천한다.

KB금융 주가 일봉차트

우리금융지주

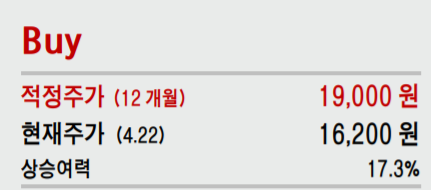

* 투자의견 Buy, 적정주가 19,000원 유지

* 1Q22P 순이익 8,842억원(+32.5% YoY, +126.7% QoQ)으로 컨센서스 11.9% 상회

* 1) NIM +6bp, 2) Loan growth +0.8%, 3) CCR 0.20%, 4) CIR 41.2%, 5) CET1 11.3%

* 자본력의 한계가 명확한 만큼 주주환원 보단 증권사, VC 등 M&A 방점

* 현 주가 PBR 0.45배 수준으로 빠른 시일 내 관련 성과 확인 필요

투자의견 Buy, 적정주가 19,000원

시중은행 내 은행 이익비중이 높은 만큼 NIM 상승에 따른 이익 레버리지 효과가 크다는 투자 포인트는 변함이 없다. 다만 현 주가(PBR 0.45배)가 자회사 포트폴리 오를 완성한 경쟁은행 수준까지 올라와 있다는 점은 분명 부담이다. 타행들이 분 기배당, 자사주 매입 및 소각 등의 정책을 펼치며 주주가치 제고를 위한 노력을 지속하고 있는 만큼 우리금융지주는 빠른 시일 내 M&A 관련 가시적인 성과를 보 여줄 필요가 있다. M&A 기대감을 감안해 투자의견과 적정주가를 유지한다.

우리금융지주 주가 일봉차트

하나금융지주

* 투자의견 Buy, 적정주가 62,000원 유지

* 1Q22P 순이익 9,022억원(+8.0% YoY, +6.8% QoQ)으로 컨센서스 15.8% 상회 * 1) NIM Flat, 2) Loan growth +1.2%, 3) CCR 0.19%, 4) CIR 49.6%, 5) CET1 13.6%

* 실적과 함께 자사주 1.5% 소각, 하금투 5천억원 증자 결정하며 자본활용 노력 지속

* PBR 0.43배 수준으로 가격 부담이 없는 만큼 단기 탄력적인 주가 반등 기대

투자의견 Buy, 적정주가 62,000원

분기 1조원을 상회하는 경상 이익 체력, 적극적인 자본 활용 전략, 신임 경영진 불 확실성 해소 등에도 시중은행 중 가장 낮은 Trailing PBR 0.43배 수준에서 거래되 고 있다. 가격 부담이 없는 만큼 단기적으로 가장 탄력적인 주가 상승이 가능할 것으로 전망된다. 투자의견 Buy, 적정주가 62,000원을 유지한다

하나금융지주 주가 일봉차트

은행주는 우상향 중

성투하세요!

'국내주식' 카테고리의 다른 글

| 컴투스홀딩스 컴투스 주가 전망 목표주가 (0) | 2022.04.26 |

|---|---|

| 현대위아 현대모비스 현대건설 주가 전망 목표주가 (0) | 2022.04.26 |

| 주간증시전망[4.25~4.29] (0) | 2022.04.25 |

| 한국콜마 코스맥스 주가 전망 목표주가 (0) | 2022.04.23 |

| BNK금융 JB금융지주 주가 전망 목표주가 (0) | 2022.04.23 |

댓글